当我们在谈战略投资者,我们实际在谈什么?这是时下热议的关于战略投资者界定的前提问题。循名责实,其核心内涵当为对于公司发展有着战略意义,至少包括:战略非普通、投资非投机、长期非短期三个关键要素。但需要注意的是,在,从公司融资角度而言战略投资者全面覆盖了上市前、中、后三个不同阶段和层次而具有不同的内涵,更未必都具备上述三个关键要素。否则难免产生张冠李戴甚至鸡同鸭讲的错乱。

首先是上市前的融资。相关战略投资者通常在上市前进入而持有较大比例拟股份比例,在上市后也继续以战略投资者身份继续持股较长时间。其通常拥有一系列投资者的特殊权利。因此,该层次下对于战略投资者通常要求比较高,比如除要求提供资本金之外还要求其派董事深度参与公司治理,更通过资本的纽带而实现深度的业务合作、技术支持、经营管理等方面增值服务。最有名的是2003~2007年五大行重组改制、引战和上市三部曲中的第二步引战就是引进战略投资者。双方互惠合作内容很深,但另外一方面,对双方的限制也比较多。以笔者当时参与的前述相关银行引战为例,除了必备的持股锁定承诺安排之外,战略投资者签署增资认购协议的同时通常还会签署具有实质内容的业务技术合作协议。相关合作很多还与持股比例相互绑定。

其次是IPO发行上市时的战略配售。此种方式中国证监会1999年首次引入。随后,(000959,)成为国内首家引入战略投资者的上市公司。该种方式实际上是IPO发售过程中在网上发行与网下发行之外的一个单独的发行认购渠道。在该种方式下,战略投资者可以签署认购配售协议的方式而无需以摇号中签的方式获配股票。其被认为是“市场稳定器”,主要就是为了在较大IPO中稳定投资者信心并减轻对二级市场形成的大面积“抽血效应"的压力,所以衡量判断战略投资者的主要标准就是看重投资者认购IPO股票的资金实力和中长期持有的意愿。相关规则也做了类似的要求。其对发行人的业务、技术战略管理合作帮助并无要求。因此大型的保险、国有机构投资者,公募基金、发行人内部员工设立的专项资产管理计划均可以作为战略投资者参与。其实际上最接近的境外概念就是境外IPO中的基石投资者。

由于战略配售相对战略投资者要求较松,这加大了实践中被滥用以进行利益输送的可能,尤其是在向好时,导致了一定争议,因此战略配售一度停止多年。在2018年5月(601138,)IPO重启之前,距其最近一次的是2014年1月的(601225,)IPO。2019年7月科创板发行上市最大融资金额的(688009,)(03969)当时也采用了战略配售。572名高级管理人员及核心员工以设立专项资产管理计划方式亦作为战略投资者参与战略配售。

最后是上市公司再融资的定增。2020年2月14日中国证监会发布了上市公司再融资新规,全面松绑上市公司再融资,尤其对定增的定价及折扣、定价基准日、锁定期及减持要求、募投等诸多重要方面回复市场化方向而适度放松了管制,其中相当方面适用于战略投资者。

新规明显获得了市场认可。根据相关不完全统计,新规出台一个月来已有314家上市公司发布定增预案,预计共募资超过6566亿元,已经接近2019年全年定增市场实际募资金额。市场有观点甚至担心重蹈2016年过热而被再次进入严管局面的旧辙。从相关定增预案看,许多认购者比如自然人、、咨询公司、资管计划等等共十余种均以《上市公司非公开发行股票实施细则》下的战略投资者之名蜂拥而至。不可否认,高额利诱和宽松管制之下确实诱发了诸如倒卖份额等监管套利和利益交换的行为。

监管层显然也注意到了此局面,当然也会采取进一步细化补充规定,即“打补丁”。其中一个可能的举措就是对再融资新规提及但未具体界定战略投资者的予以补充规定,包括积极和消极资格、核查和认定程序等的规定。

首先无疑是战略投资者的基本界定。最可参考的当属相邻的也属相同层次、场景的《科创板上市公司证券发行注册管理办法(试行)(征求意见稿)》对战略投资者的界定,即“符合法律、行政法规的规定,具有资金、技术、管理、市场等优势,经上市公司认可长期投资合作战略地位的投资者”。还可参照的是同样层次的《外国投资者对上市公司战略投资管理办法》(商务部、证监会等,2015年修订)也有类似要求,并明确战略投资者取得的上市公司股份比例原则不低于10%以及三年锁定的限制。更明确战略投资者相关资产规模不低于1亿或管理的资产总额不低于5亿美元,”外国法人或其他组织,财务稳健、资信良好且具有成熟的管理经验”以及“有健全的治理结构和良好的内控制度,经营行为规范”。

如果我们把比喻成一个生命体,《》等法律法规无疑就是动脉,其他规章规则无疑就是毛细血管,流淌在其中的无疑就是企业的“血液“——资金。血液无法通过大动脉直接输入肌体细胞,而必得通过一个个毛细血管才能最终实现“精准滴灌”。某种意义上“打补丁“实际上正是铺设毛细血管的过程。当然,如何铺设架构合理、循环通畅的血管系统以实现精准滴灌确实不仅是法律的技术,更是法律的艺术。依照、参考上述规定,为准确、具体进行相关界定及进一步细化相关操作,压缩可能的恣意滥用空间,作者认为:

1.相同或相似层次的界定才更有参考适用性和借鉴意义。就此而言,《科创板上市公司证券发行注册管理办法(试行)(征求意见稿)》和《外国投资者对上市公司战略投资管理办法》较其他层次、场景适用性上无疑更为匹配也更为准确。

2.战略投资者,就其对公司的战略意义而言当不分内外,故其资格基本标准也不应内外有别,但需注意保持与《外国投资者对上市公司战略投资管理办法》规定的相关基本标准同步一致。当然也不是完全保持统一,比如自然人是否一概排除在战略投资者之外也未必,如果是、董明珠、或张磊等实业、投资界等著名人物以战略投资者身份参与定增,应该没有哪家上市公司会不欢迎,相关界定无疑应该预留足够空间。衡量是否为战略投资者最终无疑是综合实质性判定,不仅看名,还要看实,比如仅仅签订所谓的《战略合作协议》而并不具备相关资质实力显然就无法认定。

3.对战略投资者本身也可以进一步细分不同类型,比如长期和中期,并对锁定期和定价折扣进行挂钩安排,并允许投资者与上市公司在法律法规规则允许的框架下进行博弈。比如锁定期在规则规定的18个月基础上允许自愿加锁至36个月甚至更长,锁定期最长的方可适用最低的八折折扣,最短的适用更高的九折甚至九五折折扣。

4.当然,为更多引流扩融,在战略投资者之外,可以创设其他类型,建议引进策略投资者等术语类型以方便更多的适格投资者(比如员工持股计划)容身参与。无疑,市场反对的是托战投之名的伪战投,但并不意味着将其他并未托战投之名的适格投资者一概排除在外。

实际上,战略投资也系财务投资的一种,不过最具战略意义。相关热议因其名与实的落差更背离所致,现在需要做的无疑是在相关界定和后续操作执行中让包括战略投资者在内的各类投资者实符其名,各归其位。

(作者系北京市中伦律师事务所合伙人)

如何平衡经济的“面子”与“里子”?——管

如何平衡经济的“面子”与“里子”?——管 联储下猛药 危机有多远?——理解美联储流

联储下猛药 危机有多远?——理解美联储流 5G时代:新基建 中美决战新一代信息技术

5G时代:新基建 中美决战新一代信息技术 定制农业 这家民营研究所找对了路子

定制农业 这家民营研究所找对了路子 城市轨道交通安全运行有了顶层设计

城市轨道交通安全运行有了顶层设计 以色列:人工智能为智慧城市添彩

以色列:人工智能为智慧城市添彩 警惕Cisco Smart Install漏洞并禁用相关端

警惕Cisco Smart Install漏洞并禁用相关端 神通广大的人形机器人“NAO”

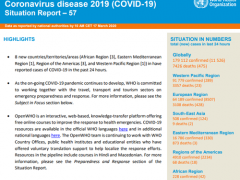

神通广大的人形机器人“NAO” 【他说战疫】日本加强对美国入境管制

【他说战疫】日本加强对美国入境管制 【他说战疫】美媒:美国需要中国口罩

【他说战疫】美媒:美国需要中国口罩 外媒:受疫情影响全球 这10种产品将

外媒:受疫情影响全球 这10种产品将 【他说战疫】日媒:疫情让人们看透美

【他说战疫】日媒:疫情让人们看透美 【图解】国际社会:中国抗疫为全人类

【图解】国际社会:中国抗疫为全人类 外国专家:中国疫情信息和数据公开透

外国专家:中国疫情信息和数据公开透 国际社会:中国抗疫措施积极有效 感谢

国际社会:中国抗疫措施积极有效 感谢 土耳其爱国党主席:在疫情防控国际合

土耳其爱国党主席:在疫情防控国际合 联合国特别报告员:使用别有用心的名

联合国特别报告员:使用别有用心的名 习近平:人民才是真正的英雄

习近平:人民才是真正的英雄 疫情未结束,这些方面还要注意!

疫情未结束,这些方面还要注意! 骑车前先检查 你骑到的共享单车真的

骑车前先检查 你骑到的共享单车真的 从“钟表界奥斯卡”看腕表收藏趋势

从“钟表界奥斯卡”看腕表收藏趋势